日本政策金融公庫の融資に「落ちる」主な理由

┗ 審査で特に重視されるポイント(自己資金・事業計画・信用情報など)融資に落ちたときの具体的な対処法

┗ 否決理由の考え方・改善に向けたチェックポイント再申請までに必ず見直すべき項目

┗ 事業計画書の改善、自己資金の増加、信用情報の整理、実績づくり など再申込で成功率を上げるための工夫

┗ 修正箇所の説明方法、提出資料の整え方、専門家活用の重要性

はじめに:審査に落ちて、絶望しているあなたへ

日本政策金融公庫の審査に落ちてしまったとき、多くの方が「自分の事業はダメなのか…」「もう創業は無理なのでは?」と不安に感じます。

これまで準備してきた時間や情熱を否定されたように思い、ショックを受けるのは当然です。

しかし安心してください。

審査に落ちた=あなたの事業が失敗するという意味ではありません。

単に「今の計画や状況ではリスクがある」と判断されただけで、改善すれば再挑戦できます。

実際、日本政策金融公庫のデータでも、創業融資の相談者の中には一度で通らない人が一定数いることが示されています。多くの経営者が同じ壁にぶつかり、それでも改善を重ねて創業を実現しています。

この記事を読むことで、

- なぜ審査に落ちてしまったのか

- 自分はどこを改善すべきなのか

- いつ、どのように再申請すればよいのか

が、明確に分かります。ぜひ最後までお読みください。

監修:駒田 裕次郎 駒田会計事務所【コマサポ】代表

【来歴】大手監査法人の経験を活かし、創業支援・補助金サポートを中心とする「駒田会計事務所」を東京・渋谷に設立。資金調達や事業計画の作成、税務や経営相談まで顧客に寄り添うきめ細やかなサポートを提供。

【実績】創業融資・補助金の支援実績は、累計3,000件以上(2025年1月末現在)

【所有資格】公認会計士・税理士・認定支援機関

「一人ひとりの起業家の成功を願い、日本の未来を明るくする」をモットーに、日々奔走。

目次

今は落ち込んでいても大丈夫です。

読み終える頃には「次にやるべきこと」がはっきりし、必ず前に進めるはずです。

弊社、コマサポでも資金調達のサポートを行っております。

もし資金調達でお困りの場監修:駒田 裕次郎は、お気軽にご相談ください。

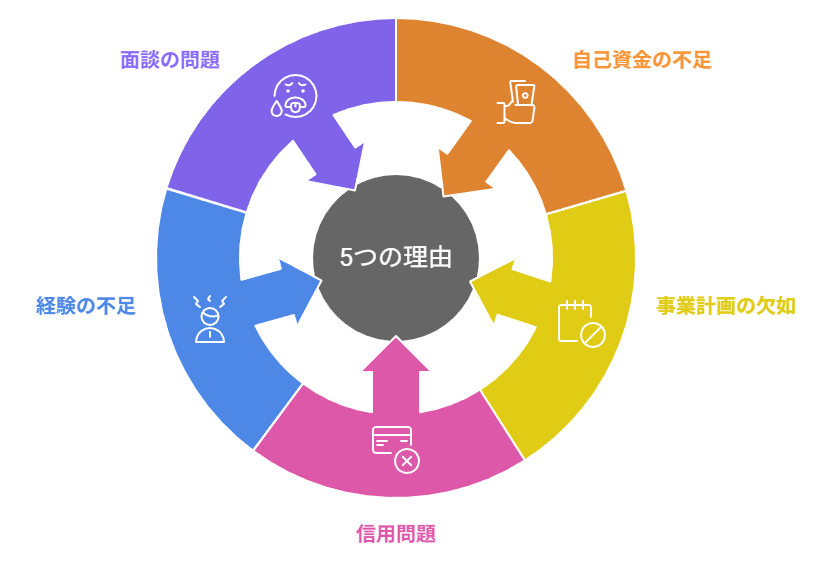

まずは冷静に。日本政策金融公庫の審査に落ちる5つの主な理由

審査に落ちたときに最初にすべきことは、

「なぜ落ちたのか」を冷静に分析すること。

原因を正しく把握しなければ、改善のしようがありません。

ここでは、日本政策金融公庫の創業融資でよくある5つの審査落ち理由を解説します。

理由1:自己資金が不足している

公庫が最も重視する要素の一つが「自己資金」です。

自己資金は、“その事業にどれだけ本気なのか” を示す指標。

なぜ本気度の指標になるのか?

理由はシンプルで、「自分のお金をどれだけリスクに晒す覚悟があるか」が分かるからです。

見せ金(借りたお金を一時的に入金)は必ずバレる

通帳の入出金履歴は細かく確認されます。

- 不自然な大きな入金

- すぐに引き出されている履歴

- 現金化されたクレカショッピングのような動き

これらはすぐに金融機関担当者の目に留まります。

理想的な自己資金の目安

日本政策金融公庫の創業の手引きでも、自己資金は重要と繰り返し記載されています。

目安:融資希望額の最低10% 理想は30%

例:300万円借りたい 場合→ 30〜90万円の自己資金を準備する

【セルフチェック】

□ 自己資金は融資希望額の10%以上ありますか?

□ 通帳の入出金に不自然な動きはありませんか?

理由2:事業計画書に具体性・実現性がない

日本政策金融公庫の担当者が最も気にするのは、

「この人は返済できるだけの利益を出せるのか?」

その判断材料が、事業計画書です。

しかし、審査に落ちる計画書の多くは「絵に描いた餅」と判断されてしまいます。

NG例

- 売上予測の根拠が曖昧

- 競合調査が不足している

- 必要経費の見積もりが甘い

- 事業の強みが説明されていない

特に重要なのは以下の3つです。

1.売上計画

「誰に・何を・いくらで・どれだけ売るか」が数字で説明できているか。

2.資金計画

開業資金・運転資金の内訳が具体的か。

3.収支計画

月次で利益がどう推移し、返済可能かどうかが見えるか。

【セルフチェック】

□ 売上の根拠を説明できますか?

□ 必要経費を過小に見積もっていませんか?

□ 競合分析はできていますか?

理由3:個人の信用情報(CIC/JICC)に問題がある

信用情報とは、あなたのこれまでのお金の取り扱い履歴です。

- 携帯電話料金の延滞

- クレジットカードの支払い遅れ

- カードローンの返済遅延

- 税金・社会保険料の滞納

これらはすべて信用情報に影響します。

公庫は、CIC・JICC・KSCなどの信用情報機関から情報を確認しますので、

過去の延滞は必ず分かります。

自分の信用情報は必ず確認を

ご自身の信用情報については融資申請前に必ず確認しましょう。CIC・JICCは、公式サイトから書面・Webで情報開示請求ができます。以下の記事を参考にしてください。

https://www.sogyo-support.biz/sogyo-yushi/sinyoujyouhousougyouyushi-3-3/ https://www.sogyo-support.biz/sogyo-yushi/credit-information/【セルフチェック】

□ 過去1〜2年で支払い遅延はありませんか?

□ 自分の信用情報を確認しましたか?

理由4:事業経験や能力が不足している

金融機関が気にするのは、

「本当にこの人はこの事業を運営できるのか?」

経営の能力そのものより、

「事業に関連する実務経験」が重視されます。

例:飲食店なら

- 調理経験

- 店舗運営経験

- 仕入れルートの知識

経験が足りない場合の補い方

- 資格取得

- アルバイトや短期間でも良いので経験を積む

- 共同経営者の参加

- 外部専門家のサポート

- 事業計画書で体制を明確にする

【セルフチェック】

□ 事業と関連した経験を説明できますか?

□ その経験がどのように活きるか書けますか?

理由5:面談での準備不足や受け答えに問題があった

面談は、

「事業計画書の内容を自分の言葉で説明できるか」を確認する場。

以下のような受け答えはNGです。

NG例

- 「経理は妻が…」など他人任せな発言

- 売上計画の根拠を説明できない

- 競合について答えられない

- 質問に対して曖昧な回答

また、面談では人柄や熱意も重視されます。誠実に、しっかりと根拠をもって説明できるように準備しましょう。

【セルフチェック】

□ 事業計画書の内容を自分の言葉で説明できますか?

□ 想定質問に対する答えを準備しましたか?

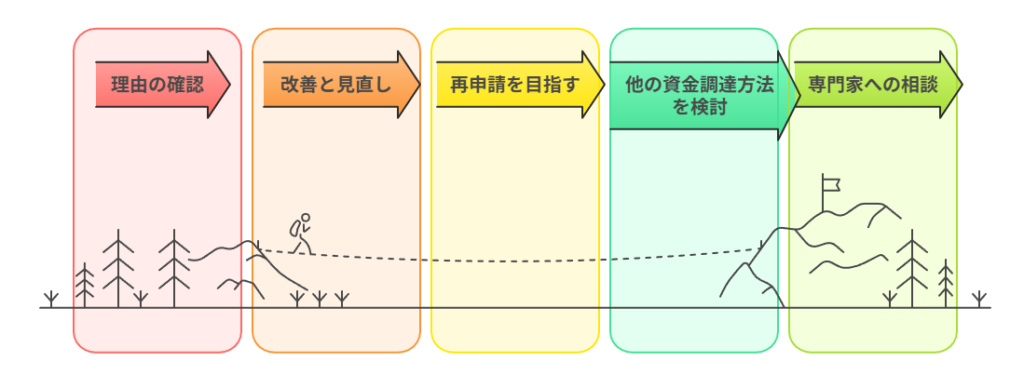

審査に落ちた直後、次に取るべき5つの具体的なアクション

落ち込む気持ちをグッとこらえて、

ここからは次のステップを進めるための行動です。

STEP1:まずは担当者に理由を聞いてみる

審査理由は原則として明確には教えてもらえません。

しかし、改善のヒントを得られることはあります。一度は担当者に理由を聞いてみましょう。

聞き方のポイント

- 感情的にならず丁重に

- 「改善のために何を見直すべきか」を聞く

- 電話よりメールがベター

例文

お忙しいところ失礼いたします。

先日の創業融資の審査結果につきまして、改善すべき点があれば教えていただける範囲でお伺いしたく、ご連絡いたしました。

今後の計画見直しの参考にさせていただきたく存じます。

どうぞよろしくお願いいたします。

STEP2:問題点を改善し、事業計画を見直す

STEP1で得たヒント、そして前章の5つの理由をもとに、

問題点を改善し、事業計画を分析し直すことが重要です。

単に数字を変えるだけでは不十分で、「どこをどのように改善したのか」を論理的に説明できることが肝心です。以下のチェック項目に沿って、一つずつ確実に対応しましょう。

| チェック項目 | 改善すべきポイント(要点) | 補足・具体的な対応例 |

|---|---|---|

| 1. 事業計画書を専門家に見てもらったか? | 事業計画書は「否決理由を改善した」ことを示すための最重要資料。専門家の客観的チェックが不可欠。 | ・税理士、公認会計士、認定支援機関などに確認依頼 ・修正内容の妥当性(数字の整合性・収支計画・資金繰り)をチェックしてもらう ・添削履歴、修正箇所一覧、根拠資料を補足資料として用意 |

| 2. 自己資金を前回より増やしたか? | 再申請では「どれだけ準備してきたか」が評価される。前回より増加していることは必須。 | ・目安:希望額の1/3〜1/2(例:300万円希望なら100〜150万円) ・通帳の入出金が自然であるか確認 ・入金の根拠を示す資料(売上明細、領収書、借用書等)を準備 |

| 3. 個人信用情報をクリーンにしたか? | 前回否決の一因が信用情報なら、再申請の前提は「情報が改善されていること」。 | ・CIC・JICCで開示して延滞 ・未払いの有無を確認 ・延滞があれば即時完済し、証明書を取得する ・情報回復には時間がかかるため再申請時期も調整 |

| 4. 事業実績や経験を少しでも積み上げたか? | 実績は創業者にとって最大の信頼材料。小さくても、継続性・収益性の証拠になる。 | ・モニター販売、先行受注、予約数、プロトタイプ販売など ・SNSやWebでの反応も証拠になる ・受注メール、領収書、実績データを添付 |

| 5. 前回の否決理由を分析し、説明できるか? | 自分の言葉で「問題点」と「改善点」を説明できることが必須。再申請で最も重視されるポイント。 | ・前回の書類と今回の修正内容を対照表にまとめる ・例:「自己資金不足 → ○ヶ月で○円貯蓄、通帳履歴と根拠資料を添付」 ・分析が難しい場合は専門家に依頼 |

補足:再申請用に揃えておきたい具体的書類(例)

- 修正前/修正後の事業計画書(差分が分かるように)

- 専門家の添削メモやコメント

- 通帳の直近6〜12ヶ月分(入出金の説明がつくように)

- 実績を示す領収書、注文書、受注メール、試算表など

- 信用情報の確認結果や、延滞の完済証明

STEP3:日本政策金融公庫への再申請を目指す

日本政策金融公庫の創業融資は、再申請が可能です。

再申請までの期間の目安

最低6か月程度、可能であれば1年程度は期間を空けて再申請しましょう。

日本政策金融公庫の創業融資の審査で落ちる場合、短期間で改善できないケースがほとんどです。そのため短期間で再度申し込みをしても、ほとんどの場合審査には通過しません。

前回の悪かったことを見直し、万全な体制で次回の審査に臨むようにしましょう。

再申請までの期間で以下の準備を進めると良いでしょう。

- 自己資金を貯める

- 通帳の動きを改善する

- 事業計画を作り直す

- 事業経験を積む

- 信用情報の遅延解消

再申請で成功率を上げるポイント

- 自己資金を増やす

- 売上根拠のある事業計画に修正

- 経験不足を補う体制づくり

- 前回の指摘点をすべて潰す

STEP4:他の資金調達方法を検討する

資金調達の選択肢は日本政策金融公庫だけではありません。

広い視野で、あなたに合う資金調達方法を検討しましょう。

以下に比較表を掲載します。

| 項目 | 金利 | 審査期間 | 審査難易度 | メリット | デメリット | |||

|---|---|---|---|---|---|---|---|---|

| 制度融資(信用保証協会付き融資) |  | 1%台~3%台 |  | 2~3カ月 |  | 厳しい | ▫️金利が低い ▫️担保不要が多い ▫️創業時に利用しやすい | ▫️保証料がかかる▫️入金まで時間がかかる |

| 民間の金融機関(信用金庫・地方銀行)からのプロパー融資 |  | 1%後半~4%程度 |  | 審査申込から最短数日 |  | 厳しい | ▫️高額融資も対応 | ▫️創業時はハードルが高い▫️基本的に担保・保証人が必要 |

| ノンバンクのビジネスローン |  | 3~15%(多くの場合7%以上) |  | 即日から数日以内 |  | 緩い | ▫️必要書類が少なく・即日融資も可能 | ▫️金利が高い▫️返済期間は短い |

| ファクタリング(売掛債権の売却) |  | なし |  | 即日から数日以内 |  | 緩い | ▫️売掛金を早期に現金化できる ▫️売掛金の未回収リスクを回避できる | ▫️手数料がかかる ▫️売掛先によっては買取が難しい |

| 補助金・助成金 |  | なし |  | 数か月(後払い) |  | かなり厳しい | ▫️返済不要 | ▫️条件をクリアする必要がある ▫️手続きが複雑で手間がかかる ▫️申請しても必ず受けられるわけではない |

制度融資

制度融資とは地方自治体が主体となり、信用保証協会や金融機関と連携して提供する融資制度です。

信用保証協会が創業者の債務を保証することで、銀行や信用金庫などの金融機関から融資を受けやすくなります。

民間の金融機関(信用金庫・地方銀行)

信用金庫・地方銀行から融資を受ける方法もあります。

民間金融機関からのプロパー融資の場合、創業時は事業実績が少なく信用力も低いためハードルは高い傾向があります。

しかし事業実績がある場合は、融資の可能性は十分にあります。

特に地域密着型の信用金庫などでは、事業性や将来性を評価してくれるケースがあるため選択肢としておすすめです。

プロパー融資とは、保証なしで銀行や信用金庫などの金融機関が直接融資を行う形です。

ノンバンクのビジネスローン

ノンバンクのビジネスローンの特徴は、借入時の審査が比較的緩く、審査スピードが速い点です。

そのため、資金繰りが急を要する緊急時には頼りになります。

ですが、金利が高いなどのリスクを伴うため注意が必要です。

安易に利用せず、利用する場合は計画的に必要な金額だけ借りるようにしましょう。

下記の記事で、おすすめのビジネスローン業者などノンバンク系のビジネスローンを紹介しています。よろしければご一読ください。

https://www.sogyo-support.biz/start-up/financial-institutions-easy-borrow-funds/ファクタリング(売掛債権の売却)

売掛金をファクタリング会社に譲渡して、支払期日前に現金化できる資金調達の方法です。

これにより、資金繰りの改善だけでなく、売掛金の未回収リスクを軽減する効果もあります。

緊急時の資金繰り対策としてメリットがあるファクタリングですが、手数料がかかる点に注意が必要です。

手数料はファクタリングの種類によって異なります。

補助金・助成金

返済不要が最大のメリットです。もし条件に当てはまれば積極的に利用しましょう。

申請には手間や時間がかかるため、計画的に準備することが重要です。

コマサポでも、補助金の申請サポートを行っております。

STEP5:専門家(税理士など)に相談する

一人で壁にぶつかると、

どうしても視野が狭くなりがちです。

専門家に相談をして、創業融資のサポートをしてもらうこともおすすめです。

特にコマサポのような認定支援機関の公認会計士事務所や税理士事務所は、創業融資に特化したスキルがあるため、創業融資の審査に通過する可能性は大きく上がるでしょう。

専門家に相談するメリット

- 事業計画書のブラッシュアップ

- 客観的な改善点の指摘

- 金融機関とのコミュニケーションのサポート

- 再申請の適切なタイミングを判断できる

専門家の選び方

- 創業融資の支援実績が豊富

- 日本政策金融公庫との連携経験がある

- 単なる書類作成ではなく、事業の根本から助言してくれる人

- 認定支援機関、税理士、公認会計士である

再申請の前に、まずは現状を分析しておくことが重要です。無料診断フォームでチェックを行いましょう。

【注意】審査落ち後に絶対やってはいけないこと

落ち込んで焦りやすい時期だからこそ、危険な行動を避けることが大切です。

以下のような行動には気を付けましょう。

虚偽の申告で再申請する

見せ金や架空の売上は必ずバレます。

発覚すれば融資は一切通らなくなり、信用も失います。

短期間に複数の金融機関へ申し込む(申込みブラック)

信用情報に記録が残り、逆に審査が通りにくくなります。

高金利ローンに手を出す

一時的に資金は手に入りますが、返済負担が大きく事業が破綻する可能性も。

まとめ:失敗は終わりではない。未来への一歩を踏み出そう

日本政策金融公庫の審査に落ちたとしても、

それはあなたの事業が終わるサインではありません。

むしろ、改善のヒントを得る貴重なステップです。

実際に、私たちが支援した創業者の中にも、

- 初回は自己資金不足で不承認

- 半年かけて計画と資金を立て直し

- 再申請で満額融資に成功

- その後、事業を黒字化して店舗拡大

という方もいます。

失敗は「成長の材料」です。

この記事を読み終えた今、

あなたにはもう次に進むための道筋が見えています。

大丈夫。あなたの挑戦はまだ終わっていません。

今日からまた、一歩ずつ前に進んでいきましょう。

「コマサポの創業サポートナビ」を運営する駒田会計事務所は、これから創業される方・創業5年以内の皆様に対して、創業時における資金調達のサポートを行っております。日本政策金融公庫の創業融資の支援を始め、多くの創業融資のサポート実績があります。

| 👑日本政策金融公庫の創業融資に強い 通常、公庫の創業融資が通る確率は1~2割とも言われていますが、駒田会計事務所では、通過率90%以上の実績でフルサポートいたします。 👑成功報酬型で安心。最短三週間のスピード対応! 成功報酬型なので、安心してご依頼ください。万が一、融資が通らなかった場合には、成功報酬は発生しません。 公庫での面談がご不安の方には、面談時の同席サポートもしております。 👑会社設立や税務会計もまとめてワンストップで提供いたします! 会社設立や税理士顧問、許認可の申請など、ご要望に応じて創業時に必要なサービスをまとめて提供いたします。弊社は税理士・会計事務所であり、司法書士・社会保険労務士・弁護士・行政書士など、経験豊富なパートナーと共に、ワンストップで対応いたします。 |

創業者の皆様は「必ずこの事業を成功させたい!」という熱い思いで、弊社に相談に来られます。このお気持ちに応えるため、私どもは、事業計画を初めて作成されるお客様でも、丁寧に一つ一つ確認しながら、一緒に事業計画書の作成や創業融資の申請をサポートいたします。

そして、お客様のビジネスが成功するために、創業融資、会社設立、経理、税務申告など、創業者に必要なサポートをさせていただいております。

まずは創業・起業のこと、融資に関することなどお気軽にご相談ください。お客様にとって最適なアドバイスをさせていただきます。

駒田会計事務所【コマサポ】

代表 駒田裕次郎 税理士・公認会計士・認定支援機関