はじめに:銀行や信用金庫の返済が苦しい…日本政策金融公庫の借り換え、あきらめていませんか?

前提として、日本政策金融公庫は、政府系金融機関として民間金融機関の業務を補完する役割を担っています。

そのため、銀行や信用金庫など、他の金融機関からの借入を公庫の融資で返済する「借り換え」は、原則として認められていません。

もし、資金使途を偽って借り換えを行った場合、融資金の一括返済を求められる可能性もあるため、絶対に行わないでください。

この記事で解説する「借り換え」とは、主に以下のケースを指します。

📋借り換えが該当するケース

🔷すでに日本政策金融公庫から借りている融資を、日本政策金融公庫の別の融資制度で借り換えるケース(特にコロナ融資の特例など)

🔷資金繰り改善のために、銀行への返済は続けつつ、公庫から「追加融資」を受けるケース

上記のケースに当たる方は、適切な準備をすれば、個人事業主でも、赤字決算でも、日本政策金融公庫の借り換えを利用できる可能性はあります。

この記事で分かること

🔶あなたが借り換えの対象になるかのセルフチェック

🔶借り換えで返済額がどれだけ楽になるかのシミュレーション説

🔶申し込みから融資実行までの全手順

🔶審査に通りやすくなるための具体的なコツ

🔶専門家に相談すべきタイミング

この記事は、認定支援機関・税理士監修のもと作成しています。

公的な情報に基づき、正確な情報を提供します。

監修:駒田 裕次郎

駒田会計事務所【コマサポ】代表

【来歴】大手監査法人の経験を活かし、創業支援・補助金サポートを中心とする「駒田会計事務所」を東京・渋谷に設立。資金調達や事業計画の作成、税務や経営相談まで顧客に寄り添うきめ細やかなサポートを提供。

【実績】創業融資・補助金の支援実績は、累計3,000件以上(2025年1月末現在)

【所有資格】公認会計士・税理士・認定支援機関

「一人ひとりの起業家の成功を願い、日本の未来を明るくする」をモットーに、日々奔走。

目次

この記事では、追加融資の条件や審査のコツを分かりやすく解説します。

コマサポでは、日本政策金融公庫の申請代行サポートを行っております。

書類準備・創業計画書の作成サポートから面接対策までトータルサポートしているので、不安がある方は、ぜひお気軽にご相談ください。

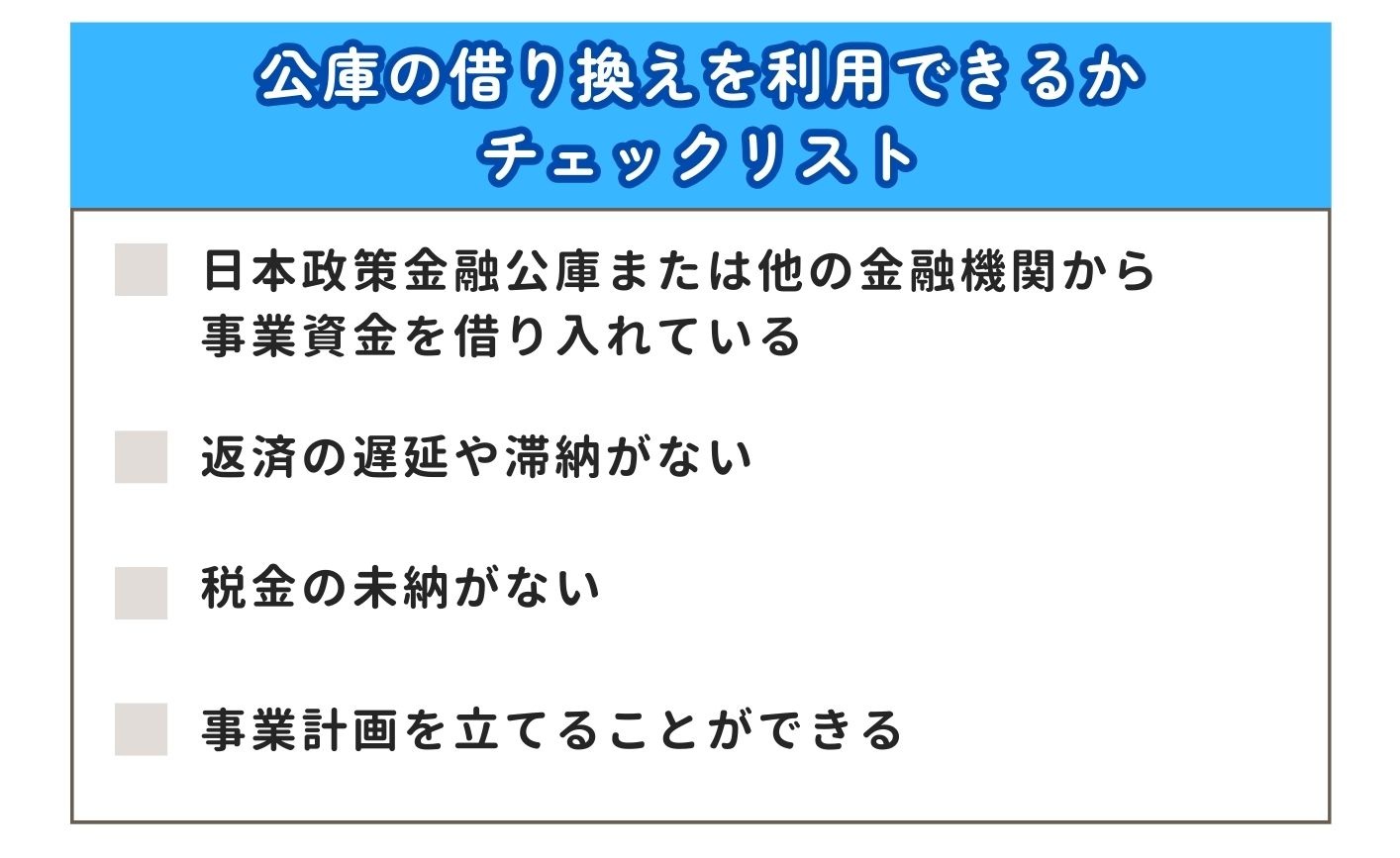

1. まずは自己診断!あなたは公庫の借り換えを利用できる?

日本政策金融公庫での借り換えを検討している場合、まずは自分が利用できるかどうかを確認することが重要です。

以下のチェックリストにすべて当てはまる場合、借り換えが可能です。

あなたの状況に照らし合わせて、まずはセルフチェックをしてみましょう。

2. 日本政策金融公庫の借り換えとは?メリット・デメリットを徹底解説

ここでは、「すでに受けている公庫の融資を借り換える場合」や「追加融資を受ける場合」にどのようなメリット・デメリットがあるのかを解説します。

民間金融機関からの借り換えは原則できないためご注意ください。

日本政策金融公庫の融資については「日本政策金融公庫 融資のご案内」をご確認ください。

借り換えの3つの大きなメリット

借り換えを行う場合のメリットを解説します。

👌メリット

📉金利負担の軽減

現在よりも低い金利の融資に乗り換えることで、総返済額を減らせる可能性。

📆返済期間の延長

返済期間を長く設定し直すことで、月々の返済額を圧縮できる。

📊複数の借入を一本化

複数の金融機関からの借入を一つにまとめることで、資金管理が楽になる。

借り換えを検討する際には、借り換えを行うことで金利や毎月の返済額、総返済額がどれくらい減るのかを事前に確認しておくことが重要です。

下記のようなシミュレーションを行いましょう。

📉借り換えを行った場合のシミュレーション例

| 項目 | 借り換え前 | 借り換え後(シミュレーション) |

| 借入残高 | 500万円 | 500万円 |

| 金利 | 3.0% | 2.6% |

| 残り返済期間 | 5年(60回) | 10年(120回) |

| 月々の返済額 | 90,000円 | 48,400 |

| 月々の負担軽減額 | ― | – 41,600円 |

知っておくべき2つのデメリット・注意点

借り換えにはメリットが多い一方で、デメリットも存在します。

🚫デメリット

💴追加の諸費用・手間がかかる

借り換えには新たな契約が必要となるため、印紙代や書類準備などの手間が発生します。

⤵️必ず審査に通るわけではない

借り換えは申し込めば必ず利用できるわけではありません。

審査に通る必要があります。

そのため、必要書類の準備や返済計画をしっかり立てることが重要です。

必要書類や審査通過のポイントは後の項目で詳しく解説しています。

3. 【5ステップで解説】申し込みから融資実行までの全手順

ここでは借り換えの具体的な手順を5ステップに分けて詳しく解説していきます。

ステップ1:相談窓口の選択と事前相談

借り換えをスムーズに進めるためには、相談窓口を選択するためにまずどのように申請するか決めることが重要です。

選択肢としては以下の2つあります。

🚩相談窓口の選択

🔷自分で申請する

自分で申請を検討している場合は、まず日本政策金融公庫の窓口に行き、直接相談しましょう。

借り換えの条件や必要書類、手続きの流れなどを確認できます。

🔷税理士などの専門家にサポートを依頼する

専門家(税理士、公認会計士、認定支援機関等)のサポートを検討している場合は、まず専門家に相談しましょう。

書類作成や申請代行などのサポートを受けられます。

なお、初めての借り換えや条件が複雑な場合は、日本政策金融公庫ではなく、まずは専門家に相談することをおすすめします。

あなたの状況をヒアリングした上で、借り換えが可能かどうか、また最適な進め方について専門的に判断してくれます。

「自分で申請する場合」と「専門家に依頼する場合」を比較してみましょう。

✏️【比較表】自分で申請する vs 専門家に依頼する

| 項目 | 自分で申請する場合 | 専門家に依頼する場合 | ||

| ✅費用 | ◎ | 自分で行えばコストを抑えられる | △ | 着手金+成功報酬が発生(数万円〜数十万円) |

| △ | 失敗時のやり直しコストがかかる可能性も | ◎ | 支援内容が明確で費用対効果が見込める | |

| ✅申請書類等準備・対応の負担 | △ | 書類作成・面談準備などすべて自分で対応、時間と労力がかかる | ◎ | 書類作成・面談対策・スケジュール管理などをサポート |

| ✅事業計画の質 | △ | 客観性や根拠に欠ける場合がある | ◎ | 戦略的な視点を取り入れてブラッシュアップ可能 |

| ✅専門知識の必要性 | △ | 金融機関の審査基準を自力で学ぶ必要がある | ◎ | 審査ロジックに精通した専門家が対応 |

| ✅情報の網羅性 | △ | 制度変更や最新情報を自力でキャッチアップする必要あり | ◎ | 最新の制度や地域金融機関の動向に基づくアドバイスが受けられる |

| ✅審査通過率 | △ | 書類不備や説明不足があると通過しづらい | ◎ | 金融機関目線で対策でき、通過率が向上しやすい |

| ✅融資条件(融資額・金利など) | △ | 条件交渉が難しく、減額されるなど有利な条件を引き出しにくい | ◎ | 有利な条件での交渉が期待でき、他制度併用の助言が受けられる可能性あり。 |

| ✅精神的負担 | △ | 不安を抱えながらの準備となることも | ◎ | 専門家の伴走により不安やストレスを軽減 |

| ✅進行管理 | △ | 手続きの流れを自分で調べて管理 | ◎ | スケジュールや必要書類の管理をサポート |

| ✅柔軟性・スピード感 | ◎ | 自分のペースで進められる | ◎ | 迅速な対応で融資実行までの期間が短縮される場合もある |

| △ | 慣れない分、時間がかかる傾向 | |||

相談窓口の選択ができたら、次は事前相談を行いましょう。

ここで自分の条件で借り換えを利用できるかどうかをしっかり確認し、次のステップへ進みましょう。

ステップ2:必要書類の準備

次に、借り換えの申請に必要な書類を準備しましょう。

一般的な必要書類は以下の通りです。

📄必要書類一覧

| 種類 | 法人 | 個人事業主 | 備考 |

|---|---|---|---|

| 本人確認書類 | 代表者の運転免許証等 | 代表者の運転免許証等 | マイナンバーカード(表面)も可。 |

| 登記関係 | 登記簿謄本(履歴事項全部証明書) | — | 法人のみ。 |

| 決算書/確定申告書 | 直近2期分の決算書+勘定科目内訳 | 直近2期分の確定申告書(収支内訳書等) | 場合により試算表(直近)も提出。 |

| 試算表/明細書 | 直近の試算表/明細書(決算後6ヶ月以内等) | 同左 | 売上推移や資金繰りを示すため。 |

| 預金通帳等 | 直近6ヵ月分(原本) | 直近6ヵ月分(原本) | 入出金の実績確認用。 |

| 納税証明 | 納税証明書(法人税・所得税等) | 納税証明書 | 未納があると不利。 |

| 見積書/契約書 | 設備投資は見積書、リース契約等 | 同左 | 金額根拠の提示に必須。 |

| 売上証明 | 請求書・納品書・取引実績等 | 同左 | 売上増加を示す資料。 |

| 事業計画書 | 必須(追加向けにカスタマイズ) | 必須(追加向けにカスタマイズ) | 追加向けにカスタマイズ |

| 決算書一式 | 貸借対照表・損益計算書など | — | 過去1〜2期分。 |

| 確定申告書控え | — | 青色申告決算書含む | 過去1〜2年分。青色申告書には貸借対照表も含まれる |

| その他 | 代表者の履歴書、許認可証(業種による) | 同左 | 支店から要求される追加資料がある場合あり。 |

必要書類は、公庫ホームページの各種書式ダウンロードから入手できます。

また申込者の状況によっては、必要書類が追加になる場合があります。

その場合は担当者から連絡があるので、案内に従って準備を進めましょう。

下記の記事で確定申告の控えの取得方法を詳しく解説しています。確定申告の控えが手元にない方は、ぜひご一読ください。

https://www.sogyo-support.biz/start-up/yushikakuteisshinkokusyosaihakkou/

ステップ3:申請書の提出

必要書類をそろえたら、日本政策金融公庫に申請書を提出します。

日本政策金融公庫では、オンラインでの申し込みが一般的ですが、窓口に書類を提出する方法や郵送で申請する方法も用意されています。

郵送で申請する場合は、上記の必要書類に加えて「借入申込書」が必要になるため注意しましょう。

ステップ4:公庫担当者との面談

面談は、事業計画書だけでは分からない「事業の実態」や「経営者の人柄」を確認するために行われます。

担当者との面談は、審査においてとても重要なポイントになりますので、しっかり準備をして挑みましょう。

👔面談時の服装について

面談に決まった服装のルールはありません。

清潔感のある服装を心掛けましょう。

業種によってはカッチリした服装である必要はありませんが、迷う場合は男性も女性もスーツが無難です。

また、服装は第一印象を大きく左右します。

清潔感がない服装は悪い印象を与える可能性があるため、清潔感を最優先にしましょう。

下記の記事で、日本政策金融公庫の面談について詳しく解説しています。よろしければご一読ください。

https://www.sogyo-support.biz/kouko/business-loan-interview/

ステップ5:審査結果の通知と融資実行

面談後、約1~2週間程度で審査結果の通知が届きます。

審査に通過したら、契約手続きに進みます。

✏️融資決定後の手続き(契約、入金)の流れ

融資が承認された場合は、借用証書などの契約書類が郵送されてきます。

必要事項を記入して返送しましょう。

契約手続き完了後、約1週間で指定口座に融資額が振り込まれます。

4. 審査通過の可能性を上げる!3つの最重要ポイント

融資申請をする方が最も不安に感じることは「審査」についてだと思います。

せっかく返済シミュレーションを行い、必要書類をそろえて申請しても、審査に通らなければ借り換えはできません。

ここでは、審査通過の可能性を高める重要なポイントを解説します。

ポイント1:事業計画書の説得力

審査において、もっとも重視される書類が事業計画書です。

なぜなら、金融機関に対するプレゼン資料であり、金融機関は事業計画書から今後の返済能力を判断しているからです。

どんなに条件が整っていても、計画書の内容が曖昧であれば説得力がなく審査通過は難しくなります。

✏️書き方のポイント

🔷借り換えの必要性

なぜ今借り換えが必要なのかを具体的に説明する。

例:光熱費・原材料費の高騰、最低賃金上昇による人件費の賃上げの対策など

🔷事業の現状と強み

競合と比較した自社の強みを客観的に記載する。

例:リピート率の高さ、地域での評判などをアピール

🔷今後の事業の見通し

借り換えによって資金繰りがどう改善し、それをどう事業の成長につなげるのか、具体的なアクションプランと共に示す。

アクションプランの例:新メニュー開発、デリバリー強化

ポイント2:面談での的確な受け答え

借り換え審査では、書類だけでなく面談での受け答えも重要です。

担当者は、事業計画書の内容が本当に実現可能かあなたの説明で判断します。

「事業計画書の数字をきちんと理解しているか」などもチェックされるため、形式的な受け答えではなく、自分の言葉で説明できるようにしましょう。

📢よく聞かれる質問リストと回答のヒント

🗨️「なぜ借り換えが必要なのですか?」

➡️事業計画書と一貫性のある、前向きな理由を伝えましょう。

🗨️「今後の売上見通しの根拠は何ですか?」

➡️希望的観測ではなく、具体的なデータや施策に基づいて説明しましょう。

🗨️「自己資金はいくらありますか?」

➡️見栄を張らず、正直に答えましょう。

ポイント3:公庫担当者との良好な関係

日本政策金融公庫の担当者と良好な関係を築くことも重要です。

審査では経営者としての素質も見られていますので、担当者と良好な関係を築くことは審査にプラスの影響を与えます。

逆に、横暴な態度や高圧的な態度は、経営者としての素質が十分でないと判断され、審査に悪影響となる可能性があるので注意しましょう。

そのため、誠実な態度で相談に臨むことが重要です。

また、審査では経営者自身の返済能力も重要なポイントとなるため、経営者の信用情報も確認されます。

🔍信用情報とは

クレジットカードや分割払い、税金、各種ローンなどの契約内容や支払い状況といった個人取引実績が記録された個人情報のことです。

信用情報は審査で最も重視されます。

もし返済の遅延や税金の滞納などがあり、信用情報が傷ついていた場合、審査通過は難しくなります。

そのため、借り換えを申請する前に、ご自身の信用情報を事前に確認しておくことをおすすめします。

💻信用情報の確認方法

以下の機関のHPからオンラインや郵送で、信用情報照会の申請をすることができます。

◽CIC(日本信用情報機構)

クレジット会社が主な会員

◽KSC(全国銀行個人信用情報センター)

銀行が主な会員

◽JICC(日本情報信用機構)

貸金業者が主な会員

⚠️本人の確認書類や手数料(約1,000円)などが必要です。

⚠️それぞれの機関により加盟している金融機関などが異なっているので、自身が利用をしているもしくはしていた金融機関などが加盟している機関を選択しましょう。

開示を求める手続きが複雑だと感じる方については、弁護士などを通じて開示を請求するといった方法もあります。

ポイント4:【重要】借り換えができない場合の「追加融資」という選択肢

銀行など他の金融機関からの借り換えができない場合でも、諦める必要はありません。

資金繰りを改善するための現実的な選択肢として「追加融資」を検討しましょう。

💴追加融資とは

既存の借入はそのまま返済を続けつつ、新たに日本政策金融公庫から運転資金などを借り入れる方法です。

追加融資を受けることで手元のキャッシュが増えるため、以下のようなメリットが期待できます。

👍追加融資のメリット

⤴️足元の資金繰りが安定し、精神的な余裕が生まれる

⤴️仕入れや人材採用など、前向きな投資に資金を回せるようになる

ただし、当然ながら返済総額は増えることになります。

そのため、追加融資の申し込みでは、「なぜ追加の資金が必要で、それをどう事業の成長に繋げ、返済原資を生み出していくのか」を事業計画書で明確に示すことが、借り換え以上に重要になります。

下記の記事で、追加融資について解説しています。追加融資の場合、条件つきで面談なしになる可能性があります。詳しくは記事をご一読ください。

https://www.sogyo-support.biz/kouko/tsuikayushipoint/

5. 日本政策金融公庫の借り換えに関するQ&A

ここでは、よく耳にする日本政策金融公庫の借り換えについての質問をQ&A形式でお答えします。

Q. 赤字決算ですが、借り換えは無理でしょうか?

![]() あきらめる必要はありません。

あきらめる必要はありません。

赤字の理由(一時的な要因か、構造的な問題か)と、今後の改善策を具体的に説明できれば可能性はあります。

Q. 追加融資も同時に申し込めますか?

![]() 可能です。

可能です。

「既往債務の借換」と「新規融資」を合わせて申し込むことは一般的です。

ただし、その分審査のハードルは上がります。

Q. 専門家(税理士など)に依頼する費用はどれくらいかかりますか?

一概には言えませんが、着手金と成功報酬(融資額の〇%など)の組み合わせが一般的です。

一概には言えませんが、着手金と成功報酬(融資額の〇%など)の組み合わせが一般的です。

複数の事務所に見積もりを取ることをお勧めします。

下記の記事で専門家に依頼する際の具体的な費用について、詳しく解説しています。

https://www.sogyo-support.biz/sogyo-yushi/startup-loan-success-fee/

Q. 審査に落ちてしまったら、もう再申し込みはできませんか?

![]() 可能です。

可能です。

審査に落ちた原因を分析・改善し、半年程度の期間を空けて再挑戦するのが一般的です。

まとめ:まずは専門家への無料相談から始めよう

今回は、日本政策金融公庫の借り換えについて解説しました。

記事の内容は下記の通り。

🔷借り換えのメリットは「金利負担の軽減」「返済期間の延長」「複数の借入を一本化」

🔷手順は相談→申込→面談→審査→融資実行の5ステップ

🔷審査のポイントは「事業計画書」「面談の受け答え」「担当者と良好な関係&信用情報」の3つ

返済に追われて、資金繰りが大変という悩みは、あなただけではありません。

しかし一人で悩んでいても、資金繰りの不安は解消されません。

まずは第一歩として、専門家にあなたの状況を話してみませんか?

コマサポでは、創業融資の申請代行サポート、創業計画書の作成サポートを行っております。

借り換えや資金調達に関して、お困りのことがありましたら、お気軽にお問い合わせください。

融資をご検討中の場合は、まずは下記の無料診断フォームで、融資対象となる条件を満たしているか確認してみましょう。

コマサポに依頼するメリット

事業計画書の作成をサポート

自分で作成するのが難しい事業計画書も、プロのアドバイスを受けながら、具体的かつ説得力のある内容に仕上げます。

審査の通過率が大幅アップ

融資審査で求められるポイントを押さえた事業計画書を作成し、通過の可能性を高めます。

希望額での融資獲得が期待できる

自己資金や事業計画をもとに、適切な融資額を設定し、希望額での融資実行を目指します。

必要書類の準備をサポート

申請に必要な書類を事前に把握し、スムーズに準備できるようサポートします。

面接対策も万全

融資面談で聞かれやすい質問や、その適切な回答を事前に準備し、スムーズな対応ができるようサポートします。

創業融資を成功させるために、プロの力を借りて万全の準備を進めましょう!

「コマサポの創業サポートナビ」を運営する駒田会計事務所は、これから創業される方・創業5年以内の皆様に対して、創業時における資金調達のサポートを行っております。日本政策金融公庫の創業融資の支援を始め、多くの創業融資のサポート実績があります。

日本政策金融公庫の創業融資に強い

通常、日本政策金融公庫の創業融資が通る確率は1~2割とも言われていますが、駒田会計事務所では、通過率90%以上の実績でフルサポートいたします。

成功報酬型で安心。最短三週間のスピード対応!

成功報酬型なので、安心してご依頼ください。万が一、融資が通らなかった場合には、成功報酬は発生しません。

公庫での面談がご不安の方には、 面談時の同席サポートもしております。

会社設立や税務会計もまとめてワンストップで提供いたします!

会社設立や 税理士顧問、許認可の申請など、ご要望に応じて創業時に必要なサービスをまとめて提供いたします。弊社は税理士・会計事務所であり、司法書士・社会保険労務士・弁護士・行政書士など、経験豊富なパートナーと共に、ワンストップで対応いたします。

創業者の皆様は「必ずこの事業を成功させたい!」という熱い思いで、弊社に相談に来られます。このお気持ちに応えるため、私どもは、事業計画を初めて作成されるお客様でも、丁寧に一つ一つ確認しながら、一緒に事業計画書の作成や創業融資の申請をサポートいたします。

そして、お客様のビジネスが成功するために、創業融資、会社設立、経理、税務申告など、創業者に必要なサポートをさせていただいております。

まずは創業・起業のこと、融資に関することなどお気軽にご相談ください。お客様にとって最適なアドバイスをさせていただきます。

駒田会計事務所【コマサポ】 代表 駒田裕次郎 税理士・公認会計士