🔷創業融資の申請は、個人事業主だと「創業前」、法人だと「会社設立の直後」がベストタイミング

その理由も詳しく解説しています。

🔷すでに事業を始めている場合でも利用できる制度を紹介

🔷ベストタイミングで創業融資を受けるための7ステップ

事業計画書の書き方のポイントや審査のポイントも解説しています。

🔷【Q&A】創業融資のよくある疑問と不安を専門家が解消

Q. 自己資金は最低いくら必要ですか?「見せ金」はバレますか?

🅰️自己資金は融資希望額の1/3が目安です。見せ金は必ずバレます。絶対にやめましょう。

Q2. 事業経験がなくても融資は受けられますか?

🅰️事業経験がなくても融資を受けられる可能性はあります。「事業経験がない」ケースの成功事例も紹介しています。

Q3. 赤字の収支計画でも大丈夫ですか?

🅰️大丈夫です。その理由を分かりやすく解説しています。

Q4. 保証人や担保は必要ですか?

🅰️日本政策金融公庫は原則不要です。

🔷創業融資の審査に落ちる人の5つの共通点

🔷「自分で申請」vs「専門家に依頼」、あなたに合うのはどっち?

メリット・デメリット比較表と「おすすめな人の特徴」を解説しています

「これから起業するぞ!」という大きな希望と共に、「資金調達、うまくいくかな…」という不安を抱えていませんか?

特に、創業融資をいつ申し込むべきかは、多くの起業家が最初にぶつかる壁です。

この記事では、これまで多数の創業支援を行ってきた専門家が「融資申請のベストなタイミング」と「失敗しないための具体的な準備の全て」を初心者の方にも分かりやすく解説します。

この記事を読み終える頃には、あなたの不安は「何をすべきか」という明確な自信に変わっているはずです。

監修:駒田 裕次郎

駒田会計事務所【コマサポ】代表

【来歴】大手監査法人の経験を活かし、創業支援・補助金サポートを中心とする「駒田会計事務所」を東京・渋谷に設立。資金調達や事業計画の作成、税務や経営相談まで顧客に寄り添うきめ細やかなサポートを提供。

【実績】創業融資・補助金の支援実績は、累計3,000件以上(2025年1月末現在)

【所有資格】公認会計士・税理士・認定支援機関

「一人ひとりの起業家の成功を願い、日本の未来を明るくする」をモットーに、日々奔走。

目次

創業融資を調べているけれど、ベストタイミングはいつなのだろう…と悩む方は少なくありません。

ベストタイミングと失敗しないための準備について分かりやすく解説していきます。

コマサポでは、日本政策金融公庫の申請代行サポートを行っております。

書類準備・創業計画書の作成サポートから面接対策までトータルサポートしているので、不安がある方は、ぜひお気軽にご相談ください。

結論:創業融資の申請は「創業前(法人の場合は会社設立の直後)」がベストタイミング

創業融資の申請のベストタイミングは、

👨💼個人事業主は「創業前(税務署に開業届を提出する前か、提出した直後)」

🏢法人は「法人設立直後」です。

![]() なぜ法人は設立後がベストタイミングなのかというと、法人は創業融資の申請時に「登記簿(履歴事項全部証明書)」の提出が必要だからです。

なぜ法人は設立後がベストタイミングなのかというと、法人は創業融資の申請時に「登記簿(履歴事項全部証明書)」の提出が必要だからです。

法人を設立していないと、「登記簿」は取得できません。

個人事業主は「創業前」の申請が有利な理由

なぜなら、創業前は「事業計画の将来性や起業家の熱意」で勝負できる唯一のタイミングだからです。

なぜなら、創業前は「事業計画の将来性や起業家の熱意」で勝負できる唯一のタイミングだからです。

一方で、創業後は「実績」が重視され、計画よりも結果が問われるようになります。

特に、日本政策金融公庫の「新規開業・スタートアップ支援資金」は、これから起業する人を力強く支援する制度です。

「新規開業・スタートアップ支援資金」であれば、創業前の実績がまだない状態でも、しっかりとした事業計画があれば融資を受けられる可能性があります。

タイミングを逃すとどうなる?創業後に申請するデメリット

「とりあえず開業してから融資を考えよう」と思っている方もいらっしゃると思いますが、実は、創業後に申請すると、いくつかのデメリットが生じる可能性があるので要注意です。

![]() 前述した通り、法人で創業融資を申請する場合は、申請時に「登記簿(履歴事項全部証明書)」の提出が必要なため設立登記が完了してからでないと申請できません。

前述した通り、法人で創業融資を申請する場合は、申請時に「登記簿(履歴事項全部証明書)」の提出が必要なため設立登記が完了してからでないと申請できません。

ここでは、👨💼個人事業主であれば、創業後(開業届を提出し事業を開始した後)に申請した場合、

🏢法人であれば、設立直後に申請しなかった場合に想定されるデメリットについて解説します。

⚠️デメリット1:赤字決算だと審査が厳しくなる

多くのスタートアップは初年度から黒字化することが難しく、赤字決算になるケースが少なくありません。

その状態で申請すると、金融機関から「経営がうまくいっていない」と判断され、審査が厳しくなるリスクがあります。

⚠️デメリット2:資本金が自己資金とみなされないことがある

資本金は後から増資することができるため、会社設立から時間が経っている場合は「資本金=自己資金」と判断されない可能性があります。

また、たとえ設立直後であっても、資本金が事業のために計画的に準備されたものかどうかは、審査の重要ポイントになります。

そのため、コツコツ貯めてきた経過が分かる通帳の写しを提出することが必要です。

⚠️デメリット3:利用できる融資制度が限られることがある

創業融資は、「創業後〇年以内」や「決算〇期まで」など、申請できる期間があらかじめ定められています。

たとえば、日本政策金融公庫の「新規開業・スタートアップ支援資金」は、事業開始後おおむね7年以内の間に申請する必要があります。

このため、対象のタイミングを逃すと、創業者向けの優遇制度を利用できなくなるため注意が必要です。

これらのことから分かるように、個人事業主は「創業前」、法人は「設立直後」が創業融資を申請するベストタイミングなのです。

【例外】すでに事業を始めている場合は?創業後でも申請できる融資制度

個人事業主は「創業前」、法人は「設立直後」が創業融資を申請するベストタイミングと言われても、「もう開業してしまった…」「すでに事業を始めている…」という方いらっしゃると思います。

安心してください。実は、創業後でも利用できる融資制度があります。

🪙日本政策金融公庫「新規開業・スタートアップ支援資金」

事業開始後おおむね7年以内の間であれば、創業融資を申請できます。

🏦地方自治体「制度融資」

制度融資とは、地方自治体が主体となり、信用保証協会や金融機関と連携して提供する融資制度です。

信用保証協会が創業者の債務を保証することで、銀行や信用金庫などの金融機関から融資を受けやすくなります。

前述した通り、開業後は「事業の実績」が審査で重視されるようになります。

そのため、「税務申告を1期終える前」など、できるだけ早い段階で申請する方が審査に通過しやすくなる点に留意しましょう。

まず下記の無料診断フォームで、融資対象となる条件を満たしているか確認してみましょう。

【完全ロードマップ】ベストタイミングで創業融資を受けるための7ステップ

ここからは、ベストタイミングで創業融資を受けるための7ステップを解説していきます。

STEP1:事業構想と情報収集(創業6ヶ月前〜)

このステップは、「どんな事業をしたいのか」というビジネスモデルを固める段階です。

事業構想を固める同時に、利用できる融資制度にはどんな種類があるのか、情報収集を行いましょう。

制度によって条件が異なるため、あらかじめ把握しておくことが大切です。

| 項目 | 🪙日本政策金融公庫 | 🏦民間銀行(制度融資) | ||

| ☑️審査のスピード | ◎ | 早い | 〇 | やや時間がかかる |

| ☑️金利 | 〇 | 標準的 | ◎ | 公庫よりは厳しい傾向 |

| ☑️審査の難易度 | 〇 | 創業者に協力的 | △ | 公庫よりは厳しい傾向 |

| ☑️融資額の上限 | 〇 | 比較的高め | △ | 保証協会の枠に依存 |

| ☑️自己資金要件 | 〇 | 緩和傾向あり | △ | 厳しく見られる傾向 |

| ☑️保証人・担保 | ◎ | 不要 | △ | ケースによる |

| ☑️口座開設の必要性 | ◎ | 不要 | △ | 必要 |

下記の記事で「日本政策金融公庫と制度融資の比較」と「あなたに合う金融機関の選び方」について詳しく解説しています。ご興味がございましたらご一読ください。

https://www.sogyo-support.biz/kouko/bank-which-better/

STEP2:事業計画書の作成(創業4ヶ月前〜)

創業融資の審査において、事業計画書は最重要書類です。

どれだけ素晴らしいアイデアや熱意があっても、計画書の内容が曖昧であれば、審査通過は厳しくなります。

事業計画書では、5W1Hを用いてわかりやすく事業計画を説明しましょう。

❇️創業の動機

創業計画書の中でも、特に重視されるのが「創業の動機」です。

この項目では、なぜあなたがこの事業を始めるのか、その背景や熱意を具体的に伝えましょう。

例:エステサロン

🚩ポイント

✅創業の動機に盛り込むべき必須要素を盛り込む

①なぜこの事業なのか?体験・過去の経験を記載する

②誰のどんな問題を解決したいのか?課題認識・社会的ニーズを記載する

③事業アイデアへの着想など

④この事業で何を成し遂げたいのか?事業への情熱とビジョンを記載する

⑤なぜ「今」なのか?事業開始のタイミングの妥当性を記載する

⑥事業がもたらすプラスの影響を記載する

✅開業への熱意をストーリーで語る

単に事実や数字を並べるだけでは、情熱やビジョンは伝わりにくいです。

なので、自分の経験や想い、事業を始めるに至った経緯を物語のように伝えましょう。

それにより、審査担当者に「この人なら成功させるだろう」と感じてもらいやすくなります。

下記の記事で創業の動機の書き方について詳しく解説しています。よろしければご一読ください。

https://www.sogyo-support.biz/sogyo-yushi/startup-plan-motivation-guide/

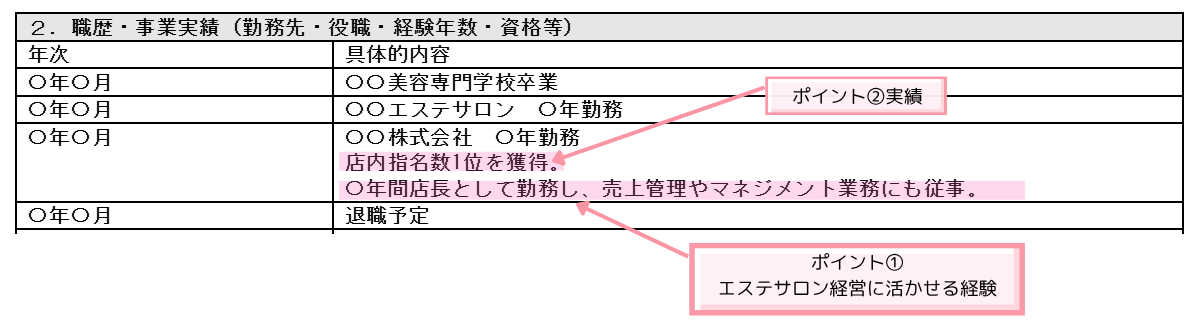

❇️事業経験

ここでは、今までの職歴とあわせて経営に役立つ経験やスキルを具体的にアピールしましょう。

例:エステサロン

🚩ポイント

✅経営に活かせる経験や実績を分かりやすく記載する

経営に活かせる経験として、施術技術や店長としてのマネジメント経験、顧客管理の実績などを記載しましょう。

また、取得している資格や受賞歴、顕著な実績(認定エステティシャンの資格取得、店舗内指名数1位、月間リピート率90%以上を継続など)があれば必ず記載します。

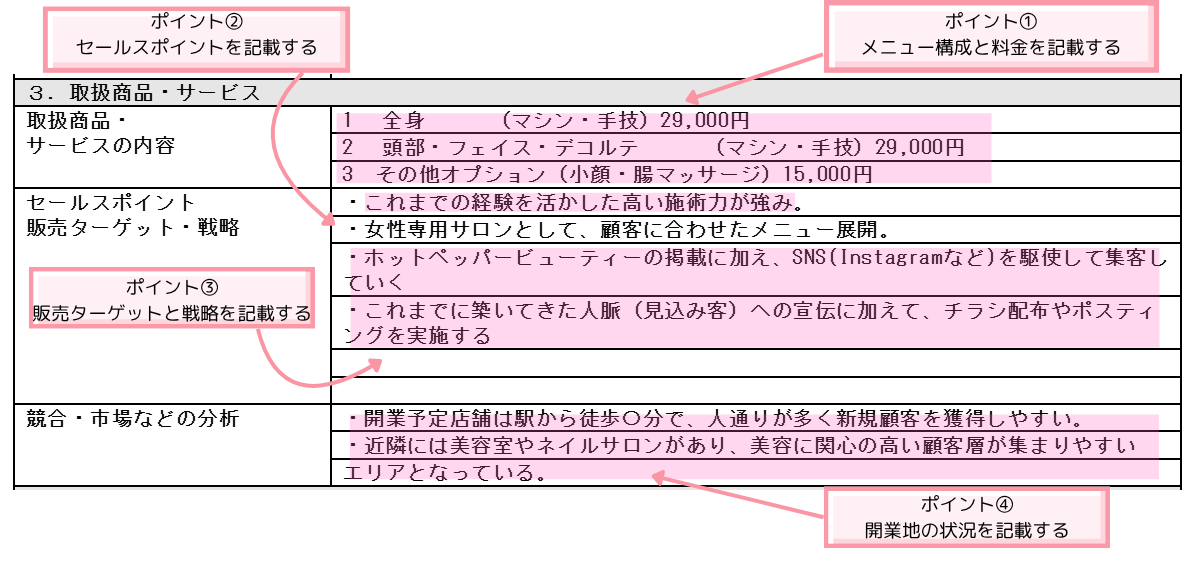

❇️取扱商品・サービス

ここでは、サロンで提供するメニューやサービス内容を具体的に記載する必要があります。

まずは、メニュー構成とその料金を明確に記載しましょう。

具体的には、主力となる施術メニュー、サブメニュー、物販(スキンケア商品や美容機器など)に分けて、それぞれの金額も記載します。

関連する欄には下記のような内容をわかりやすく記載しましょう。

💠セールスポイント・販売ターゲット・戦略

どのような特徴のサービスを、どんな層に、どうやって届けるのかを簡潔に記載する。

💠競合・市場などの分析

開業予定地の周辺状況や競合店との違い(価格・サービス・雰囲気など)、自店の優位性を記載する。

💠集客方法

実施予定の集客手段(InstagramなどのSNS活用、ホットペッパービューティーへの掲載、チラシ配布、紹介制度など)を具体的に書くと説得力が増します。

例:エステサロン

🚩ポイント

✅具体的に説得力のある内容を心かける

融資担当者に「この事業は現実的で、集客や売上の見通しが立てられている」と判断してもらえるよう、具体的でわかりやすい内容にしましょう。

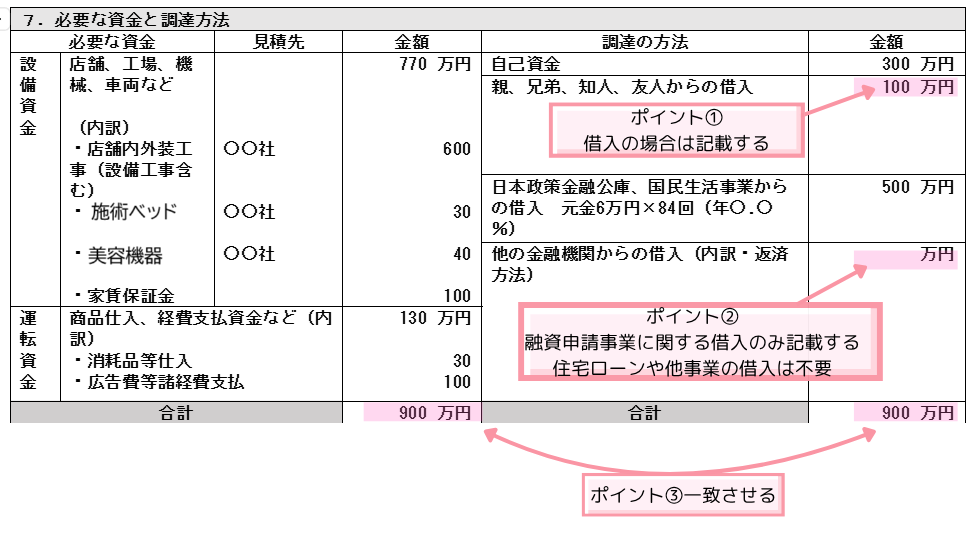

❇️資金計画

ここでは、開業に必要な資金の総額と、その資金をどう調達するかを具体的に記載します。

💠必要な資金の内訳

「必要な資金」は、「設備資金」と「運転資金」分けて計算します。

設備資金とは、一時的に必要な資金のことで、店舗や事務所の敷金・礼金や備品などにかかる費用です。

運転資金とは、継続的に使う資金のことで、家賃、人件費、広告費、仕入費用などにかかる費用です。

下記の記事で、設備資金と運転資金について詳しく解説しています。起業の際の運転資金の相場も解説していますので、よろしければご一読ください。

https://www.sogyo-support.biz/start-up/kigyou-untenshikin/

💠資金の調達方法

「どのようにその資金を用意するのか」という調達方法を記載します。

関連する欄には下記のような内容をわかりやすく記載しましょう。

🔹自己資金

🔹家族・親族からの支援

🔹金融機関からの借入

⚠️「家族・親族からの支援」について

もし支援金が譲渡(返済不要)であれば、自己資金として扱うことができますが、返済が必要な場合(借入扱い)は、借入として記載します。

譲渡(返済不要)の場合は、自己資金に含めることができますが、譲渡であることを証明する書類の提出を求められることがあります。

たとえば、「贈与契約書」や「資金提供に関する同意書」など、返済義務がないことを明確に記載した書面を用意しておくことをおすすめします。

💠他の借入について

他の金融機関から今回の事業で借り入れたもののみを記載します。

住宅ローンや別事業に関する借入については、事業計画書の別項目で記載する欄があるため、ここでは記載不要です。

例:エステサロン

🚩ポイント

✅見積書を併せて提出する

設備費用で購入する予定のものは、見積書を併せて提出することで金額の説得力が増します。

✅「必要な資金」と「調達方法」の合計金額は一致させる

合計金額は一致させましょう。

自己資金が少なく調達資金の合計金額が足りない場合は、必要な資金を見直すか自己資金を増やす方法(家族から資金支援を受ける、みなし自己資金など)を検討しましょう。

❇️収支計画

創業計画書の中でも、「事業の見通し」は一番重要ですが、一番難しい部分と感じる方が多いです。

「数字は苦手…」と感じる方も安心してください。

一つずつ丁寧に考えて計算していけば、誰でもきちんと作り上げることができます。

例:エステサロン

🚩ポイント

✅予測値を設定して記載する

予測値は感覚や願望ではなく、「なぜその数字になるのか」根拠のある数字で構成しましょう。

【売上予測の基本式】

売上 = 客単価 × 1日の客数 × 月間営業日数

【1日の客数の基本式】

1日の客数 = 座席数 × 回転数 × 稼働率

このように、客単価・席数・回転率・稼働率・営業日数といった具体的な要素ごとに数字を組み立てることで、説得力ある売上予測になります。

✅平日と休日で客数が異なる場合は分けて記載する

これにより、リアルな予測が立てられ、数字に説得力が増します。

✅開業当初と軌道に乗った後で数値を変える

「経験上、創業当初の1.5倍に増加見込み」など根拠をもとに軌道に乗った後で数値を変えることで、リアルな予測が立てられます。

STEP3:自己資金の準備と証明(創業3ヶ月前〜)

創業融資では、「自己資金がどれだけあるか」「どのようにお金を貯めてきたのか」が重要な審査ポイントになります。

自己資金の額は事業への本気度や熱意を測る指針になります。

コツコツと計画的にお金を貯めることができる人は「やる気がある」「計画性がある」と評価されます。

そのため、しっかり自己資金を準備していることが重要です。

具体的な自己資金の目安は、融資希望額の1/3程度あると安心です。

しかし、自己資金が少ないからと言って、一時的に他金融機関からお金を借りて、自己資金があるように見せかける「見せ金」は絶対にやめましょう。

審査において不正と判断される可能性があり、見つかった場合は融資を受けられないだけでなく、信頼も大きく損なわれてしまいます。

「どのようにお金を貯めてきたのか」も審査のポイントになるため、通帳の履歴や入金の流れもチェックされます。

そのため、給与や売上から定期的に積み立ててきた実績が見えることが理想です。

ちなみに、基本的には出所が証明できない、不明なお金は自己資金として認められない可能性が高いです。

預貯金通帳に入金していない「タンス預金」は、自己資金と認められないため注意しましょう。

下記の記事で「自己資金の目安」「自己資金と認められるもの・認められないもの」について詳しく解説しています。開業資金の平均値も掲載しておりますので、よろしければご一読ください。

https://www.sogyo-support.biz/sogyo-yushi/own-resources/

STEP4:専門家への相談(創業3ヶ月前〜)

専門家(税理士、公認会計士、認定支援機関等)への相談は必須ではありませんが、成功確率を上げるための有効な手段です。

📣専門家に相談するメリット

✅事業計画書のブラッシュアップ

創業融資は、わずかなミスや説明不足が原因で、融資額の減額や審査に通過しないことがあります。

プロの視点による審査ロジックを踏まえた事業計画書の作成支援を受けられます。

✅融資面談のアドバイス・模擬面談

創業融資の審査は面談で事業計画について自分の言葉で説明することが求められます。

プロの視点による面談での想定問答の提示や模擬面接による実践的なアドバイスを受けることができます。

✅各種手続きの代行・サポート

創業融資の申請は、煩雑な書類作成や専門用語の理解が求められ、事業準備と並行して対応するのは負担が大きいです。

書類作成の代行やサポートを受けることができるので、その他の開業準備や本業に専念できます。

創業融資の成功は、相談する専門家選びで9割が決まると言われています。

どれだけ優れた制度でも、「誰に頼むか」を誤れば、融資の失敗や不要なトラブルにつながる可能性があります。

次の2点を重視して専門家を選びましょう。

✅創業支援の実績が豊富かどうか

創業融資の支援実績は、専門家の信頼性を測る重要な指標です。

実際に何件の融資支援を行ってきたのか(件数)など、具体的な数値や事例が公式サイトや資料に明記されているかを必ず確認しましょう。

✅コミュニケーションが取りやすいか

どんなに敏腕な専門家でも「相性が合わない」「対応が遅すぎる」場合はストレスになります。

「相談しやすいか」「わかりやすく説明してくれるか」といった点もチェックして選びましょう。

下記の記事で専門家の選び方を解説しています。費用相場も紹介しておりますので、よろしければご一読ください。

https://www.sogyo-support.biz/sogyo-yushi/consultant-2/

STEP5:金融機関への申し込み(創業2ヶ月前〜)

日本政策金融公庫や、制度融資を扱う金融機関に正式に申込をします。

日本政策金融公庫の場合は、書類がすべて揃ったら申込可能です。

提出方法は次の3つがあります。

🔹支店窓口

🔹郵送

🔹インターネット(主流)

📄必要な書類一覧

| 条件 | 書類名 | 入手場所 | ワンポイント アドバイス |

| ☑️必須書類 | 創業計画書 | 日本政策金融公庫 | 最重要書類です。 しっかり作成しましょう。 |

| 本人確認書類(顔写真付き) 🔹運転免許証 🔹マイナンバーカード 🔹パスポート | – | スキャンでもスマホ撮影でも可。 裏面に記載がある場合は両面とも提出が必要です。 | |

| ☑️郵送で申請する ※現在はインターネット申込が主流です。 | 借入申込書 | 日本政策金融公庫 | 記入例を参考に作成しましょう。 |

| ☑️法人 | 登記簿謄本(履歴事項全部証明書) | 🔹法務局の窓口 🔹登記ねっと 供託ねっと(ネット申請) | 法務局の窓口は即日発効ですが、ネット申請は手元に届くまで時間がかかります。 |

| ☑️許認可等が必要な業種 | 許認可証・資格または免許を証明するもの | 書類によって異なる | 必要な書類は業種により異なります。 🔹飲食店:食品衛生法に基づく🔹営業許可 🔹美容業:美容師免許・営業許可 🔹宅建業:宅地建物取引業免許 🔹古物商:古物商免許 🔹人材派遣・人材紹介業:派遣事業の許可や紹介事業の届出 |

| ☑️設備費用を申請する | 設備に関する見積書 | – | 実在する業者名入りの正式な見積書を用意しましょう。 |

| 創業前に購入したものの注文書・領収書など | – | ネット購入品は掲載されている商品ページと注文履歴を添付します。 | |

| ☑️不動産を担保にする | 不動産の登記簿謄本(履歴事項全部証明書) | 🔹法務局の窓口 🔹登記ねっと 供託ねっと(ネット申請) | 法務局の窓口は即日発効ですが、ネット申請は手元に届くまで時間がかかります。 |

| ☑️生活衛生事業申込者 | どちらか1点 🔹都道府県知事の「推せん書」 | 各都道府県の保健所 | 都道府県知事の「推せん書」は、設備資金申込金額500万円以下の場合は不要です。 |

| 🔹生活衛生同業組合の「振興事業に係る資金証明書」 | 各業種の全国生活衛生同業組合中央会 | ||

| ☑️電子契約サービス利用希望者 | 以下の2点 🔹電子契約サービス(国民生活事業)利用申込書 🔹送金先口座の預金通帳の写し | 日本政策金融公庫 | 記入例を参考に作成しましょう。 |

法人の場合は申請時に「履歴事項全部証明書」が必要です。

前の項目で説明した通り会社の設立手続きをしないと「履歴事項全部証明書」は発行されないので、法人は設立後に申し込む必要があります。

STEP6:担当者との面談(創業1ヶ月前〜)

書類審査後に、融資面談が行われます。

日本政策金融公庫の場合は、申請した支店で面談が行われます。

面談の日程は、書類提出から3日~1週間程度で、郵送で通知されます。

面談は、事業計画書の内容に沿って進められます。

計画書の内容をしっかり理解し、自分の言葉で熱意をもって説明できるようにしておきましょう。

📄面談で必ず聞かれる質問集

| 質問 | 回答のポイント | 回答例 |

なぜこの事業を始めようと思ったのですか? | あなたの事業に対する熱意と原体験を伝えてください。 | 子どもの頃からの夢で、15年の勤務で技術と経営を学びました。 |

| 事業内容を教えてください。 | 提供する商品・サービスの特徴や価格を説明しましょう。 | ドリンク、ケーキ、軽食を提供するカフェです。 |

| 業界経験はありますか? | これまでの業界での勤務経験を説明しましょう。 | 飲食業界で15年間勤務してきました。 |

自己資金はどうやって貯めましたか? | 貯蓄期間、毎月の貯蓄額など、具体的な方法を説明しましょう。 | 〇年間、毎月〇万円を積み立てました。 |

自己資金以外に、資金調達はどのように考えていますか? | 融資で資金調達を検討していることを伝えましょう。 | 日本政策金融公庫の創業融資を利用する予定です。自己資金と合わせて、開業資金は十分に確保できる見込みです。 |

競合との差別化ポイントを教えてください。 | 他店とは異なる独自の強みやサービス内容を説明しましょう。 | インパクトのある「かわいい」ドリンクや軽食を提供する点です。 |

売上予測の根拠を教えてください。 | 売上や費用、利益などの数字の根拠を具体的に説明することが求められます。 | 通行量データと周辺カフェの実績をもとに、平均客単価〇円、平日〇人・休日〇人の来店を想定し計算しています。 |

返済はどのように行いますか? | 事業の収益見込みに基づいて、どのように返済していくかを明確に説明しましょう。 | 月間の利益から返済額を十分に確保できる計画で、無理のない返済スケジュールを立てています。 |

事業を始めるにあたって、どのようなリスクが考えられますか? | 競合の出現、景気変動、人材確保の難しさなど、具体的なリスクを挙げましょう。 | 近隣エリアに同様のコンセプトの店舗が出店する可能性があります。 |

そのリスクに対して、どのように対応しますか?

| 上記のリスクに対する具体的な予防策や、万一発生した場合の対応策を説明しましょう。 | 他店では体験できないサービスを提供します。 |

その他、何かアピールしたいことはありますか? | これまでの質問で伝えきれなかった強みをアピールしましょう。 | SNSを積極的に活用し、話題性のあるメニューや店内の様子を発信していきます。 |

また服装に関しては、どの金融機関でも面談時に特別な服装のルールはありません。

スーツである必要はありませんが、清潔感のある身だしなみを心がけましょう。

なお、面談時に必要な書類は以下の通りです。

事前にしっかり準備しておきましょう。

📄【チェックリスト】面談時に必要な書類

| 項目 | 種類・特記事項 |

いずれか1点 | ― |

| 店舗・自宅の賃貸借契約書 | 🔷物件を契約済:賃貸借契約書 🔷物件の契約前:「賃貸借予約契約書」 |

| 通帳の写し(過去6ヶ月分) | 🔷通帳が複数ある場合は、全て印刷しましょう 🔷申請日より過去6カ月分の記載箇所まで必要です |

| 実印 | ― |

| 印鑑証明 | ― |

| 水道光熱費の支払履歴が判明する資料(過去3ヶ月分) | 🔷滞りなく支払いを行っていることが大前提です 🔷もし滞納がある場合は、支払い完了まで申請は控えましょう |

STEP7:融資の実行(創業〜)

面談後に、審査結果が届きます。

日本政策金融公庫の場合は、面談後約1週間~10日程度で審査結果の通知が届きます。

銀行や信用金庫の場合は、保証協会の審査をはさむ場合が多いため、保証協会の審査後に金融機関の審査が行われます。

そのため、面談から結果通知まで時間がかかるので注意しましょう。

審査に通過した場合は、内定連絡から5~10日で借用証書などの契約書類が郵送されてきます。

必要事項を記入して返送しましょう。

書類返送後1~2週間程度で入金されます。

🚩ポイント

個人事業主の場合は、融資実行後に創業手続きや事業所の契約などを進めるのが一般的です。

🏢法人の場合は、創業融資の申請時に「登記簿(=履歴事項全部証明書)」が必要なため、融資の申請時には設立手続きが完了している必要があります。

なお、事業所の契約については、個人事業主と同様に融資実行後に進めるのが一般的です。

【Q&A】創業融資のよくある疑問と不安を専門家が解消

ここでは、よく寄せられる疑問や悩みに対して、専門家がわかりやすく解説します。

Q1. 自己資金は最低いくら必要ですか?「見せ金」はバレますか?

創業融資では、自己資金があるかどうかが重要な審査ポイントになります。

自己資金の目安としては、融資希望額の1/3程度です。

自己資金ゼロでも申請は可能ですが、審査の通過はかなり厳しいと言えるでしょう。

また、過去6ヶ月分の通帳を提出するため、他から借りた資金(いわゆる「見せ金」)は必ずバレます。

見せ金は自己資金としては認められず、不正とみなされる可能性があるため絶対にやめましょう。

Q2. 事業経験がなくても融資は受けられますか?

創業融資では、開業業種の事業経験があるかどうかは重視されるポイントです。

経験がない場合、審査で不利になる可能性はありますが、融資が受けられないわけではありません。

弊社がサポートした事例でも、事業経験がない中で希望通りの融資を受けられたケースが多数あります。

事業経験がない分、「事業計画の具体性」や「熱意」「自己資金」がより重要になります。また、異業種からのチャレンジでも、これまでのスキルがどう活かせるかをアピールすることが大切です。

下記の記事で、開業業種の事業経験がないケースの成功事例を掲載しております。よろしければご一読ください。

https://www.sogyo-support.biz/sogyo-yushi/shinkikaigyoushikin/

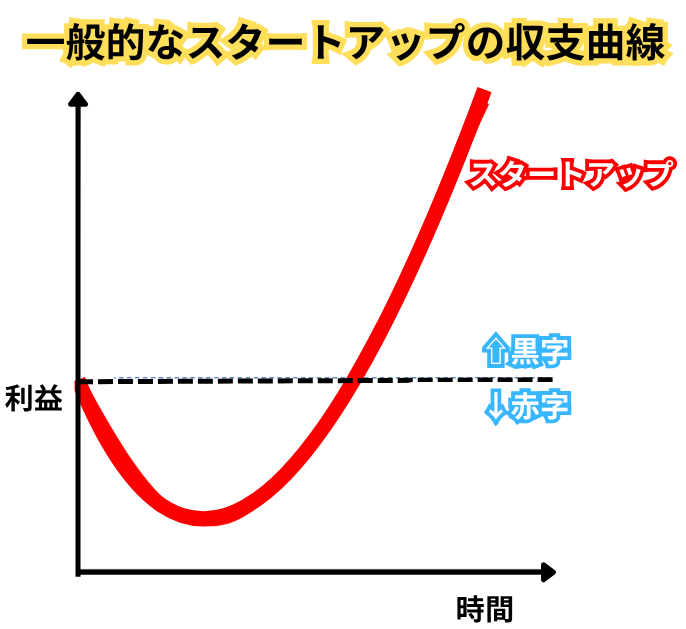

Q3. 赤字の収支計画でも大丈夫ですか?

創業融資の審査では、「初年度から黒字であること」よりも、収支計画に現実性があるかを重視されます。

むしろ、初年度から大幅な黒字の計画の場合は、逆に現実味がないと判断される可能性もあります。

なぜなら、開業初期は赤字になるケースが珍しくないからです。

「なぜ赤字になるのか」「赤字からいつ黒字化するのか」そのための戦略を明確に説明することができれば、赤字の収支計画でも問題ありません。

Q4. 保証人や担保は必要ですか?

日本政策金融公庫の「新規開業・スタートアップ支援資金」は、原則保証人・担保は不要です。

一方、自治体の制度融資(信用保証協会を利用した融資)の場合は、代表者が連帯保証人になるケースが多いです。

要注意!創業融資の審査に落ちる人の5つの共通点

創業融資を検討する方の最大の不安である「失敗」。

成功の秘訣を学ぶことも大切ですが、失敗例から学ぶことこそ、リスクを回避する近道です。

ここでは、審査に落ちやすい人の5つの共通点を紹介します。

☑️自己資金が全くない、または出所が不明

創業融資では、「自己資金がどれだけあるか」「どのように準備してきたか」が審査ポイントになります。

自己資金が全くない場合や、出所が不明な高額な入金がある場合は、審査に不利になります。

日本政策金融公庫の「新規開業・スタートアップ支援資金」は自己資金の要件がありませんが、「自己資金ゼロ」での審査通過は厳しいのが現実です。

また、6ヶ月分の預金通帳の提出が求められるため、一時的に借りた「見せ金」はすぐに見抜かれます。

不自然な入金は、入手方法を説明することが求められ、納得のいく説明を行えないと信頼を失う結果につながるため、絶対に避けましょう。

☑️事業計画に具体性・一貫性がない

創業融資の審査で最も重要視されるのが「事業計画書」です。

審査担当者は事業計画書から「この事業は本当に実現可能なのか」「返済能力はあるかどうか」を見極めます。

そのため、計画書に根拠のない数字が並んでいたり、事業内容や収支計画に一貫性がなかったりすると、「計画が甘い」「実行力に欠ける」と判断され、融資通過は難しくなります。

下記の記事で創業計画書の各項目と書き方のコツを詳しく解説しています。

業種別無料テンプレートも多数掲載しておりますので、ぜひご一読ください。

https://www.sogyo-support.biz/sogyo-yushi/sougyoukeikaku-kakikata/

☑️個人の信用情報に問題がある

「信用情報」とは、クレジットカードや分割払い、各種ローンなどの契約内容や支払い状況といった取引実績が記録された個人情報のことを指します。

融資審査では、申込者自身の返済能力も重要なポイントとなりますので、申込者がこれまで支払いを滞りなく行ってきたかどうかを示す「信用情報」が必ずチェックされます。

信用情報は個人でも確認することが可能なので、不安がある方は必ず確認しましょう。

✔️信用情報の確認方法

特定の機関は、以下の3つになります。

- CIC(日本信用情報機構)

クレジット会社が主な会員 - KSC(全国銀行個人信用情報センター)

銀行が主な会員 - JICC(日本情報信用機構)

貸金業者が主な会員

以上の機関のHPからオンラインや郵送で、信用情報照会の申請をすることができます。

本人の確認書類や手数料(約1000円)などがかかるので注意しましょう。

開示を求める手続きが複雑だと感じる方については、弁護士などを通じて開示を請求するといった方法もあります。

また、それぞれの機関により加盟している金融機関などが異なっているので、自身が利用をしているもしくはしていた金融機関などが加盟している機関を選択しましょう。

下記の記事で信用情報について解説しています。よろしければご一読ください。

https://www.sogyo-support.biz/sogyo-yushi/sinyoujyouhousougyouyushi-3-3/

☑️面談での受け答えがしどろもどろで、熱意が感じられない

創業融資の面談は、計画に無理がないか、申請者本人が事業内容をしっかり理解しているかを確認する「計画書の答え合わせ」の場です。

審査担当者は、書類だけでは判断できない人柄や熱意、計画の現実性を面談で判断します。

そのため、面談での受け答えがしどろもどろだったり、熱意が感じられなかったりすると、事業計画がしっかり作られていても、審査にマイナス評価となる可能性があります。

☑️税金や公共料金の滞納がある

上の「☑️個人の信用情報に問題がある」で解説した通り、融資審査では、申込者自身の返済能力も重要なポイントとなります。

そのため、過去にクレジットカードの支払いやローン、税金の納付などで延滞や未納があった場合は、返済能力に疑いを持たれて融資審査に通りにくくなります。

しかし、信用情報に傷があるからといって必ず融資が受けられないわけではありません。

信用情報の記録は、返済や納付が完了してから一定期間が経過すると削除される仕組みになっていますので、信用情報に問題がある場合は、記録がクリアになるまで待ってから申請するようにしましょう。

「自分で申請」vs「専門家に依頼」、あなたに合うのはどっち?

創業融資を検討する際、「申請を自分でやるべきか、それとも専門家に依頼すべきか?」悩む方は少なくありません。

ここでは、それぞれのメリット・デメリットと、「おすすめな人の特徴」を解説していきます。

| 項目 | 自分で申請する場合 | コンサルに依頼する場合 | ||

| ✅費用 | ◎ | 自分で行えばコストを抑えられる | △ | 着手金+成功報酬が発生(数万円〜数十万円) |

| △ | 失敗時のやり直しコストがかかる可能性も | ◎ | 支援内容が明確で費用対効果が見込める | |

| ✅申請書類等準備・対応の負担 | △ | 書類作成・面談準備などすべて自分で対応、時間と労力がかかる | ◎ | 書類作成・面談対策・スケジュール管理などをサポート |

| ✅事業計画の質 | △ | 客観性や根拠に欠ける場合がある | ◎ | 戦略的な視点を取り入れてブラッシュアップ可能 |

| ✅専門知識の必要性 | △ | 金融機関の審査基準を自力で学ぶ必要がある | ◎ | 審査ロジックに精通した専門家が対応 |

| ✅情報の網羅性 | △ | 制度変更や最新情報を自力でキャッチアップする必要あり | ◎ | 最新の制度や地域金融機関の動向に基づくアドバイスが受けられる |

| ✅審査通過率 | △ | 書類不備や説明不足があると通過しづらい | ◎ | 金融機関目線で対策でき、通過率が向上しやすい |

| ✅融資条件(融資額・金利など) | △ | 条件交渉が難しく、減額されるなど有利な条件を引き出しにくい | ◎ | 有利な条件での交渉が期待でき、他制度併用の助言が受けられる可能性あり。 |

| ✅精神的負担 | △ | 不安を抱えながらの準備となることも | ◎ | 専門家の伴走により不安やストレスを軽減 |

| ✅進行管理 | △ | 手続きの流れを自分で調べて管理 | ◎ | スケジュールや必要書類の管理をサポート |

| ✅柔軟性・スピード感 | ◎ | 自分のペースで進められる | ◎ | 迅速な対応で融資実行までの期間が短縮される場合もある |

| △ | 慣れない分、時間がかかる傾向 | |||

自分で申請するのがおすすめな人

自分で申請するのがおすすめな人は以下の通りです。

💠費用を少しでも抑えたい人

💠平日に役所や銀行に行く時間を確保できる人

💠事業計画や書類作成に自信がある人

専門家(税理士など)への依頼がおすすめな人

専門家(税理士など)への依頼がおすすめな人は以下の通りです。

💠融資の成功確率を少しでも上げたい人

💠本業の準備に集中したい人

💠事業計画について客観的なアドバイスが欲しい人

あなたに合った方法を選び、良いスタートを切りましょう。

まとめ:正しいタイミングと準備で、自信を持って起業の第一歩を踏み出そう

今回は、創業融資のタイミングについて解説しました。

記事の内容は下記の通り。

🔷ベストなタイミングは、個人事業主は「創業前」、法人は「会社設立直後」です。

🔷成功の鍵は「事業計画書」と「自己資金」、そして「熱意」です。

🔷ロードマップに沿って一つずつ準備を進めれば、道は開けます。万全の準備で挑みましょう。

あなたの挑戦を応援しています。

もし一人で進めるのが不安なら、専門家はあなたの強力なパートナーになります。

コマサポでも創業融資の申請代行サポートを行っております。

何かお困りのことがありましたら、お気軽にお問い合わせください。

コマサポに依頼するメリット

事業計画書の作成をサポート

自分で作成するのが難しい事業計画書も、プロのアドバイスを受けながら、具体的かつ説得力のある内容に仕上げます。

審査の通過率が大幅アップ

融資審査で求められるポイントを押さえた事業計画書を作成し、通過の可能性を高めます。

希望額での融資獲得が期待できる

自己資金や事業計画をもとに、適切な融資額を設定し、希望額での融資実行を目指します。

必要書類の準備をサポート

申請に必要な書類を事前に把握し、スムーズに準備できるようサポートします。

面接対策も万全

融資面談で聞かれやすい質問や、その適切な回答を事前に準備し、スムーズな対応ができるようサポートします。

創業融資を成功させるために、プロの力を借りて万全の準備を進めましょう!

「コマサポの創業サポートナビ」を運営する駒田会計事務所は、これから創業される方・創業5年以内の皆様に対して、創業時における資金調達のサポートを行っております。日本政策金融公庫の創業融資の支援を始め、多くの創業融資のサポート実績があります。

日本政策金融公庫の創業融資に強い

通常、公庫の創業融資が通る確率は1~2割とも言われていますが、駒田会計事務所では、通過率90%以上の実績でフルサポートいたします。

成功報酬型で安心。最短三週間のスピード対応!

成功報酬型なので、安心してご依頼ください。万が一、融資が通らなかった場合には、成功報酬は発生しません。

公庫での面談がご不安の方には、 面談時の同席サポートもしております。

会社設立や税務会計もまとめてワンストップで提供いたします!

会社設立や 税理士顧問、許認可の申請など、ご要望に応じて創業時に必要なサービスをまとめて提供いたします。弊社は税理士・会計事務所であり、司法書士・社会保険労務士・弁護士・行政書士など、経験豊富なパートナーと共に、ワンストップで対応いたします。

創業者の皆様は「必ずこの事業を成功させたい!」という熱い思いで、弊社に相談に来られます。このお気持ちに応えるため、私どもは、事業計画を初めて作成されるお客様でも、丁寧に一つ一つ確認しながら、一緒に事業計画書の作成や創業融資の申請をサポートいたします。

そして、お客様のビジネスが成功するために、創業融資、会社設立、経理、税務申告など、創業者に必要なサポートをさせていただいております。

まずは創業・起業のこと、融資に関することなどお気軽にご相談ください。お客様にとって最適なアドバイスをさせていただきます。

駒田会計事務所【コマサポ】 代表 駒田裕次郎 税理士・公認会計士